こんにちは、全力マイニング部部長のペリッパー(@0kcalkeiichi)です。

仮想通貨の税制が整っておらず、税理士に聞いても曖昧な回答しかされず困ってる方は多いのではないでしょうか?今回は税務署に聞いた情報を基に、マイニングにかかる税金、具体的な申告方法、節税方法の3点について紹介したいと思います。なお私は税理士ではありませんので、最終的なジャッジは税理士さんに御相談いただければと思います。

今回は、マイニングに振り切って解説していますので、マイニングの理解があいまいな方は先にこちらからお読みいただくと本記事の理解が進むかと思います。

→今大注目の仮想通貨マイニングとは | 初心者にもわかりやすく解説【収益公開あり!】

目次

20万以下の無申告はばれない?

まず、最初にマイニングで得た利益を隠そうとする方がいますが、残念ながらばれます。

暗号資産の特性上、取引履歴は使用した取引所が潰れない限り永久に残るため、ふとしたときに税務調査が入ります。2021年はマイニングに限らず、暗号資産で利益を上げた方はかなりいるため、税務署も特に注目している業界です。最近の例では、5年前にADAをプレセール価格で購入したリストへ一斉調査が入っています。(※参考記事)

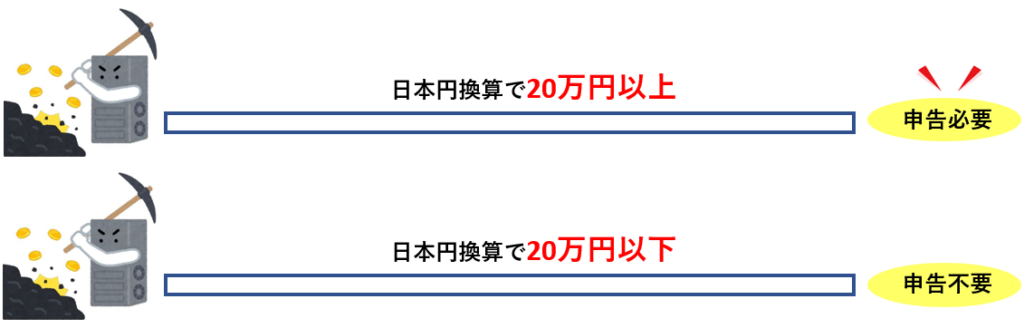

20万円以下の利益であれば、申告する必要はありませんがそれを超える場合は、必ず申告しておきましょう。また、マイニングにおいては、1年間で買った機材購入費とマイニング報酬を相殺して確定申告しない方がいますが、実は非常にもったいないことをしています。こちらについては、最後の節税の章で少し解説します。

マイニングにおいて、税金がかかるタイミングは?

マイニングにかかる税金は、取得時点(払い出しされた)の時価に対して課税されます。取得地点とは、払い出された仮想通貨の枚数×払い出しが行われた時点での市場価格となります。

ここまでは一般的に認識されている方も少なくはないと思いますが、これを聞いても難しいと言われるのは以下のようなことがあるためではないでしょうか?

①取得時点が多い場合の計算が複雑になること

②払い出しが行われた時点での市場価格の算出先の規定がないこと

マイニング報酬の払い出しは、1日に1回しか行われないこともあれば、NiceHashのように4時間ごとに払い出される場合などもあります。その払い出し時点の取得した価格を正確に割り出すことに手こずる方も多くいるはずです。

税務署見解と、私がやってみた経験則を踏まえ2つ解決策を出してみようと思います。

解決策①

払い出しが1日に何度も行われる(NiceHash等)場合は、1日に合算しましょう。それぞれのマイニングツールで払い出し履歴を出力できますので、そのシートの履歴から払い出された日を手動で入力して1日で払い出された額をまとめます。また、1日ごとの市場価格の算出はbitFlyer等の大手取引所の終値をCSVで出力し照合する方法があります。bitFlyerの終値一覧のページより出力可能ですので、確認してみましょう。

解決策②

解決策①でお伝えした通り、合算するにも手作業が必要です。仮想通貨の会計ソフトを使うと、取得地点の価格を自動で出力してくれます。私が使用したのは、Cryptactという会計ソフトで既定のフォーマットをアップロードするだけで、取得地点の価格をソフトが照合し、日本円換算してくれる優れものです。マイニング歴が長い方、複数のマイニングプールで使用している方、払い出しの通貨が一つに統一されてない方は、Cryptactを使用することをおすすめします。

ASICやGPUマイニングで支払われるビットコインやイーサリアムは全て対応しています。百聞は一見にしかずなので、気になる方は無料デモ版で試してみましょう。

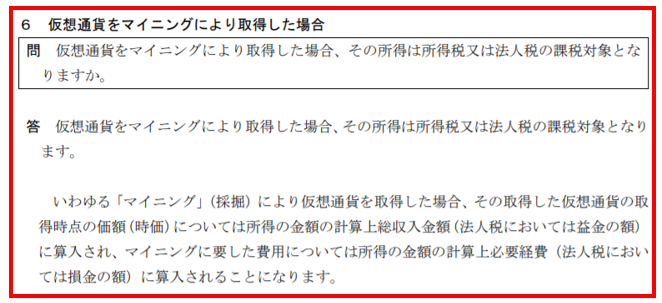

マイニングの税金(課税)制度

マイニング報酬で得た利益については累進課税制度が適用されています。こちらはマイニングに限らず、仮想通貨全般に対し共通しています。給与所得以外の不動産や株式の売却時等の所得にかけられる税率の分離課税(一律20.315%)とは別のものということは念頭に入れておきましょう。

累進課税制度は、所得金額が上がれば上がるほど税率が高くなり、住民税10%と合わせると最大55%の税金が取られます。マイニングによる所得が多い方は後ほど紹介する節税対策が非常に重要になってきます。

マイニング所得の分類

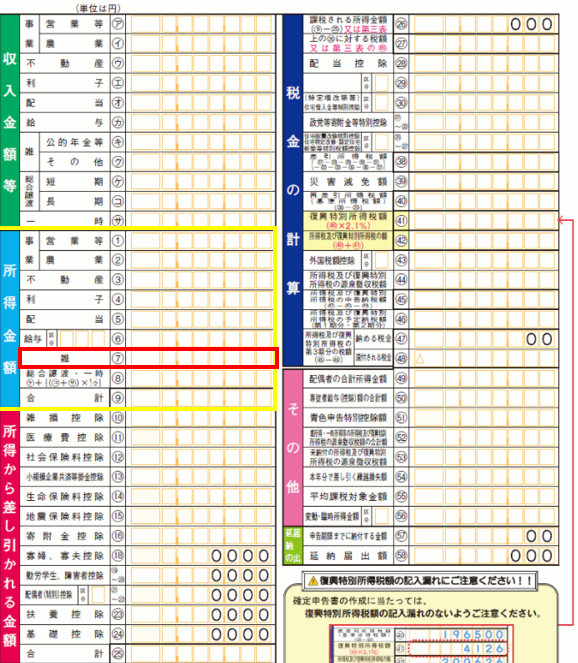

基本的にマイニングで得た報酬は雑所得に分類されます。雑所得はフリマアプリでの売買、ブログなどのアフィリエイト収入トレード、個人間での金銭貸し借りの利子で得た所得などのことを表します。

雑所得の特徴としては、収益単体では白色申告しかできないことがあげられます。白色申告は青色申告と比べて控除面での利点が小さいためマイニングしている人にとって、この点が税制面で大きく不利であることが言えます。

マイニングの節税対策

ここまで税制面を紹介した通り、所得が多い方にとっては仮想通貨の税制は不利であることが分かったかと思います。ただし、マイニングにおいてはこれらの税制面をうまく味方につけることで削減できますので、いくつかご紹介したいと思います。

マイニングを事業として行う

マイニングは個人事業主、法人問わず開業届を出して事業として行うことで、青色申告できるようになります。青色申告すると下記のようなメリットを受けることが可能です。

・損益繰り越しができる

・控除額が増える

・経費に落とせる

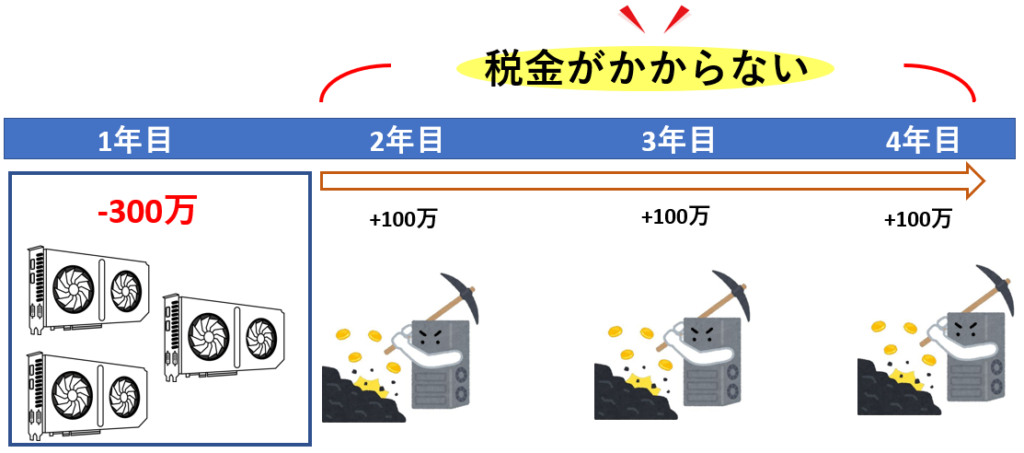

損益繰り越しができる

開業した場合は、経費計上することで赤字を繰り越すことができます。例えば、1年目に300万円分のマイニング機器を買った場合、2年目以降300万円までの利益が出るまで所得に対して税金がかかりません。

個人事業主の場合は、欠損金が生じた年から3年間、法人の場合は、9年間が繰り越し対象となります。マイニング機材を節税商品として売り出されているのはこういった背景があります。

控除額が増える

青色申告すると、最大65万円の控除を受けることができます。この控除は、所得から差し引くことができるため、その分、税金が安くなるということです。

経費として落とせる

開業届を出し確定申告することで、購入した機材を経費にすることができます。また、青色申告の場合、機材以外にも機材をメンテナンスする人を雇う人件費等も経費として落とすことができます。

海外移住

仮想通貨において累進課税を採用しているのは、日本に限ります。シンガポール、マレーシアなどの東南アジアのいくつかの地域では、仮想通貨の利益に対して税金がかからない国があります。そういった国に移住するのも一つの手です。また、マイニングは海外と非常に相性が良く、電気代も安くすることができるため回収期間も短くすることができます。

最近のニュースを基に海外のマイニング情勢について少し触れた記事も出していますので、気になる方は是非合わせてこちらの記事も読んでみてください。

最後に(重要)

今回は税務署に聞いた情報を基に、マイニングにかかる税金、具体的な申告方法、節税方法の3点について紹介してみました。実は、今回触れませんでしたが、マイニングは二重課税されるのが税務署の見解でした。1つは解説した通りマイニング取得時、もう一つは売却時にかかるとのことです。ただし、税理士に聞くと売却時はかからないと意見が別れたので、今回はあえて記事の中に入れませんでした。

これらを解決するために仮想通貨損益計算サービスを使うのは、非常に便利です。

上記事では、マイニングしている方向けにCryptactを使い取引処理を簡単にするツールを無料配布していますので、是非ご活用ください。

冒頭にもお伝えした通り、最後はお近くの税理士さんに意見を聞いてみてください。あくまで参考までに見ていただけますと幸いです。最後までお読みいただきありがとうございました!

コメント